教授、配当金だけで暮らせますか?

教授、最近SNSで「配当金だけで生活してます」っていう人を見たんですけど、あれって本当に可能なんですか?

面白いテーマだね。配当金だけで暮らす、いわゆる「配当生活」は投資家にとって夢のひとつだよ。ただし、夢だけでは終わらせず、現実的に数字で考えることが大切なんだ。

じゃあ、もし私が「お給料ゼロ、配当金だけでご飯を食べる」って生活を目指したら、どれくらいのお金が必要なんでしょうか?

いい質問だね。じゃあ、今日は実際に試算してみよう。数字を出してみると「夢の大きさ」と「現実の厳しさ」が見えてくるよ。

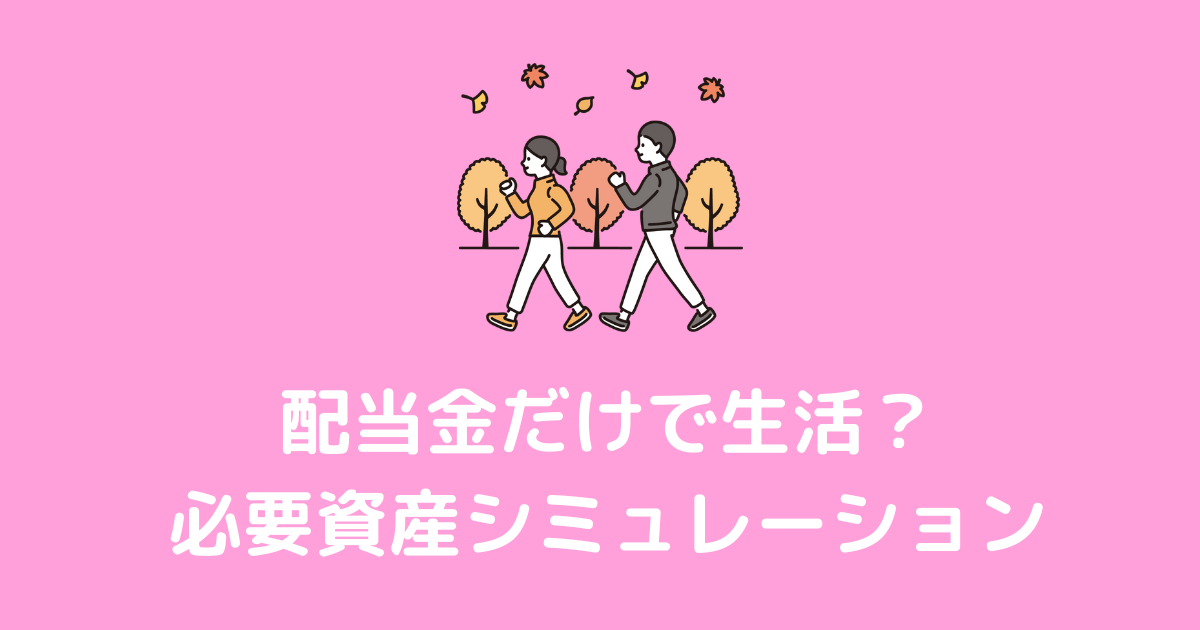

配当生活の夢と現実

「会社を辞めて配当金だけで生きていく」――そんな生活に憧れる人は少なくありません。労働から解放され、不労所得で生きていけるなんて夢のようです。

しかし、実際に配当金だけで生活するには、かなりの資産が必要です。配当利回りは株式の種類や時期によって大きく変わりますが、日本株の平均利回りはおおよそ 2~3% 程度。つまり「生活費に必要な金額 ÷ 利回り」で逆算して必要資産を計算することができるのです。

この記事では、

- 配当生活を送るために必要な資産額

- 利回り別シミュレーション

- 配当生活のメリット・デメリット

を初心者にもわかりやすく解説していきます。

配当生活って夢物語だと思ってたけど、計算すれば現実が見えるんですね。

そう。夢を見るのは自由だけど、投資は現実を直視することが大切なんだ。

生活費から逆算!必要な配当金額の試算

まずは生活費をベースに考えてみましょう。

日本人の平均的な生活費を仮に 月25万円 とします。

- 月25万円 × 12か月 = 年間300万円

つまり「年間300万円の配当金」があれば、最低限の生活費は確保できることになります。

しかし、ここで忘れてはいけないのが 税金 です。配当金には約20%の税金(所得税+住民税)がかかります。

- 年間300万円を手取りで受け取るには、税引前では約 375万円 必要です。

えっ、税金で75万円も引かれちゃうんですか!?

その通り。だから「必要生活費 ÷ (1 – 税率)」で計算しなきゃいけない。投資は必ず税金を意識するのがポイントなんだよ。

生活水準を上げた場合の試算

例えばもう少し豊かな暮らしをしたいと考えて 月35万円(年420万円) の生活費を目標にするとどうでしょう。

- 年420万円 ÷ 0.8 ≒ 525万円(税引前)

つまり、税金を考慮すると「年間525万円の配当金」が必要になります。

さらに家族持ちや旅行好きな人なら、月50万円(年600万円)欲しいと思うかもしれません。

- 年600万円 ÷ 0.8 = 750万円(税引前)

年間750万円の配当金って…すごい金額ですね。

そうだろう?ここで利回りを考慮すると必要資産はさらに跳ね上がる。だから「どんな暮らしをしたいか」で必要な資産は大きく変わるんだ。

独身と家族持ちでの違い

- 独身の場合:月20万円(年240万円)でも暮らせるかもしれません。税引前では 300万円 の配当が必要。

- 夫婦+子供2人の場合:教育費や住宅費を考えると月40~50万円は必要になるでしょう。その場合、税引前で 600~750万円 の配当が必要です。

うわぁ…家族がいると配当生活のハードルが一気に上がりますね。

そうなんだ。だから「一人暮らしでミニマルライフをする人」と「家族を養う人」では、目標とする資産額がまったく違ってくる。

- 生活費25万円なら税引前375万円の配当が必要

- 豊かな暮らしを求めると税引前500万~750万円が必要

- 独身か家族持ちかでも必要額は大きく変動

利回り別に必要資産をシミュレーション

生活費から逆算した年間必要配当金額が見えてきたところで、今度は「利回りごとにどのくらいの資産が必要なのか」を計算してみましょう。

利回り2%の場合

- 年間375万円(生活費25万円×12か月+税金考慮)を配当で得るためには

375万円 ÷ 0.02 = 1億8,750万円

ひぇっ!2%利回りだと2億近く必要なんですか?

そうなんだ。日本株の平均利回りが2%前後だから、現実にはかなり大きな資産が必要になるね。

利回り3%の場合

- 年間375万円 ÷ 0.03 = 1億2,500万円

1億円を超えますけど、さっきよりは少し現実的になってきました。

とはいえ、一般の会社員が1億円以上の資産を築くのは容易じゃない。時間をかけて積み立てる必要があるね。

利回り5%の場合

- 年間375万円 ÷ 0.05 = 7,500万円

おおっ!ようやく1億円を切りましたね!

そうだね。ただし5%利回りの株はリスクも高い。業績悪化で減配や株価下落が起これば、せっかくの資産が目減りしてしまうんだ。

生活水準ごとの資産必要額

では生活水準を上げた場合も計算してみましょう。

- 年間525万円(生活費35万円×12か月+税金考慮)の場合

- 利回り2%:2億6,250万円

- 利回り3%:1億7,500万円

- 利回り5%:1億500万円

- 年間750万円(生活費50万円×12か月+税金考慮)の場合

- 利回り2%:3億7,500万円

- 利回り3%:2億5,000万円

- 利回り5%:1億5,000万円

生活水準を上げると、必要資産額があっという間に跳ね上がりますね…。

そう。だから配当生活を本気で目指すなら「どんな生活を送りたいか」をまず決めることが大切なんだ。

インデックス投資と高配当株投資の違い

- インデックス投資(平均利回り2%前後)

→ 必要資産額は大きいが、分散効果が高くリスクは低め。 - 高配当株投資(利回り4~5%)

→ 必要資産額は少なくなるが、減配リスクや株価下落リスクが高い。

「安全第一」ならインデックス投資、「早く達成したい」なら高配当株…って感じですか?

その通り。リスクとリターンのバランスをどう取るかが重要なんだ。

配当生活のメリット|精神的な安心感

では、配当生活にはどんなメリットがあるのでしょうか。

1. 働かなくても収入がある

配当生活の最大の魅力は、労働収入に頼らず収入を得られる ことです。毎月の家賃や食費を配当でまかなえれば、心の余裕が生まれます。

働かなくても口座にお金が振り込まれるなんて、最高の給料日ですね!

そうだね。サラリーマンのボーナスが年2回だけど、配当金は年に複数回支払われる企業もある。小さな「ご褒美」が続く感覚なんだ。

2. 老後資金の安定源になる

年金だけでは不安な老後も、配当金があれば生活の安心感が増します。特に退職後は働けなくなる人も多いため、資産からのキャッシュフロー は重要です。

3. 精神的に市場の上下に振り回されにくい

株価が下がっても、配当が安定していれば大きな安心感につながります。

株価が半分になっても、配当が同じなら心が落ち着きそう。

そうだね。短期的な株価のブレに一喜一憂しなくなるのも、配当生活の良さだ。

4. 生活のモチベーションになる

「毎月の電気代は配当で払う」「趣味の費用は配当でまかなう」といった目標設定をすると、投資のモチベーションが維持できます。

私なら「お寿司代を配当でまかなう!」にします!

いいね。それなら寿司投資信託があったら真っ先に買うんじゃないかな?

- 利回り2%なら億単位の資産が必要

- 利回りが高いほど必要資産は少なくなるが、リスクも大きい

- 配当生活のメリットは「働かなくても収入がある」「老後の安心」「心の安定」「モチベーション維持」

配当生活のデメリット|リスクと現実

配当生活は魅力的ですが、当然ながらデメリットやリスクも存在します。ここを無視して夢だけ見てしまうと、現実とのギャップに苦しむことになります。

1. 減配リスク

企業は業績悪化などで配当を減らす(減配)、あるいはゼロにする(無配)ことがあります。特に高配当株は景気に左右されやすい傾向があり、「利回りの高さ=リスクの高さ」とも言えます。

配当生活を夢見て高配当株を集めたのに、減配されたらショックすぎます…。

実際にそういう投資家は多いんだよ。だから「配当は絶対じゃない」と心に刻んでおくことが大切だね。

2. インフレに弱い

配当金の金額が一定だと、物価が上昇したときに実質的な購買力が下がります。たとえば毎年30万円の配当をもらっても、物価が年2%ずつ上がれば10年後にはその価値は約8割に目減りしてしまいます。

物価ってじわじわ上がるから気づきにくいですよね。

そう。だからインフレ対応力のある企業を選ぶか、成長株も組み合わせておくのが現実的なんだ。

3. 株価下落による元本割れ

配当金が維持されていても、株価そのものが下落すると資産価値は減ります。売却せざるを得ない状況になると、大きな損失を被るリスクがあります。

4. 税金の影響

すでに触れた通り、配当金には約20%の税金がかかります。配当生活を想定するときは「税引後」で考えないと、思っていたよりも少ない手取りに驚くことになります。

現実的なアプローチ|部分的配当生活という考え方

では「完全に配当金だけで暮らす」のが難しいなら、どうすればいいのでしょうか。そこで現実的な選択肢として登場するのが 「部分的配当生活」 です。

1. 生活費の一部を配当でまかなう

たとえば「年間60万円(毎月5万円)」の配当を目標にすれば、日常生活の負担は大きく軽減されます。

5万円あれば家賃の一部とか、食費をまかなえますね!

そうそう。全額を配当で賄おうとせず、まずは一部をカバーするだけでも精神的に楽になるんだ。

2. 趣味や娯楽費を配当でまかなう

「旅行代は配当で」「外食費は配当で」というように、生活費の中でも「楽しみの部分」を配当で補うのもおすすめです。

私ならやっぱり「お寿司代を配当で!」って決めます!

ははは!いいね。配当で回転寿司に行けるようになったら、投資がもっと楽しくなるよ。

3. 積み立て投資との併用

インデックス投資や成長株投資を併用することで、インフレや減配リスクに備えることができます。「配当生活」だけにこだわらず、バランスを取ることが現実的です。

4. ライフステージに合わせる

若いうちは配当よりも成長株を重視し、資産を増やしてから配当株にシフトする戦略もあります。定年後に配当を重視すれば、老後の安心感につながります。

なるほど…人生のステージによって投資スタイルを変えるってことですね。

その通り。投資に「永遠の正解」はないから、柔軟に戦略を変えるのがコツだよ。

- 配当生活のデメリットは「減配」「インフレ」「元本割れ」「税金」

- 完全配当生活はハードルが高い

- 部分的配当生活なら現実的で、投資のモチベーションも高めやすい

- ライフステージに合わせた戦略変更が重要

まとめ|配当生活は夢か、それとも計画的に可能か

配当生活は、多くの投資家が一度は憧れるテーマです。毎月の生活費が配当でまかなえるようになれば、精神的な余裕が生まれ、まるで「お金が働いてくれる」感覚を味わえます。

しかし、現実は甘くありません。

必要な資産額をシミュレーションしたとおり、完全に配当だけで暮らそうとすると、利回り3%で 1億円以上 の資産が必要です。これは一朝一夕に築けるものではなく、長期的な計画と継続的な努力が不可欠です。

一方で「部分的配当生活」なら現実的です。

たとえば毎月5万円の配当があれば、家賃や食費の一部を補えます。それだけでも生活の安心感は大きく変わり、投資のモチベーションも続きやすくなります。

さらに、人生のステージごとに戦略を変えるのも大切です。

若いうちは資産形成を優先し、ある程度資産が増えた段階で配当株にシフトしていく。そうすれば、老後には「配当金が年金を補完する」という理想的な形に近づけるでしょう。

つまり結論はこうです。

- 完全な配当生活は「夢の領域」

- 部分的配当生活なら「現実的な選択肢」

- 計画性と柔軟性があれば、誰にでもチャレンジ可能

やっぱり「配当だけで生活」って簡単じゃないんですね。1億円なんて、聞くだけで頭がクラクラします。

そうだね。でも「全額を配当で」と考えるから大変なんだ。まずは「電気代を配当で」とか「お寿司代を配当で」みたいに小さな目標から始めればいい。

なるほど!それなら私も「毎月のお寿司10皿分」を目標にします!

ははは、それは良いね。寿司投資家って肩書きがつきそうだ。

でも教授、減配リスクやインフレもあるって考えると怖いです…。

確かにリスクはある。でも投資は常にリスクと隣り合わせだよ。だからこそ分散投資や積立と組み合わせて、リスクを小さくすれば現実的になるんだ。

じゃあ「配当株+インデックス投資」のハイブリッド作戦ですね!

その通り。柔軟に戦略を変えながら続ければ、夢に少しずつ近づけるんだ。

よし決めた!私は「まずはお寿司代から」作戦で配当生活を目指します!

いいね。それなら投資の成果が出るたびにお寿司が増える。最終的に「毎日寿司三昧」になれるかもしれないよ。

うわぁ、それは夢のあるゴールですね!でも健康のために野菜もちゃんと食べます…。

その心構えが大事だね。投資も寿司も「バランス」が命だから。

- 配当生活は誰もが憧れるが、完全実現には巨額の資産が必要

- 部分的な配当生活なら現実的で、モチベーションも維持しやすい

- 投資はリスクとの付き合い方と戦略の柔軟さがカギ

- 「お寿司代を配当で」から始めるくらいがちょうどいい