きょうは、ガストやバーミヤンでおなじみの“すかいらーく”。最近は資さんうどんや、マレーシアのSUKI-YAの買収も進めてポートフォリオが広がっているね。

国内を土台にしつつ、東南アジアや米国でも店舗を増やしていると。3年で海外100店規模の計画も掲げていましたよね。

その裏側でデジタル化も進む。タブレット注文や配膳ロボ、生成AIの活用まで。現場の回転率を着実に上げる“地味強”の施策だ。

なるほど、“筋トレ”は厨房とホールの両方で。じゃあ今期は何が効いたのか、数字の森で迷子にならないように道標を立てていきましょう。

よし、M&A・海外・DX。三本柱を頭に置いて読み解こう。

すかいらーく第2四半期決算の概要

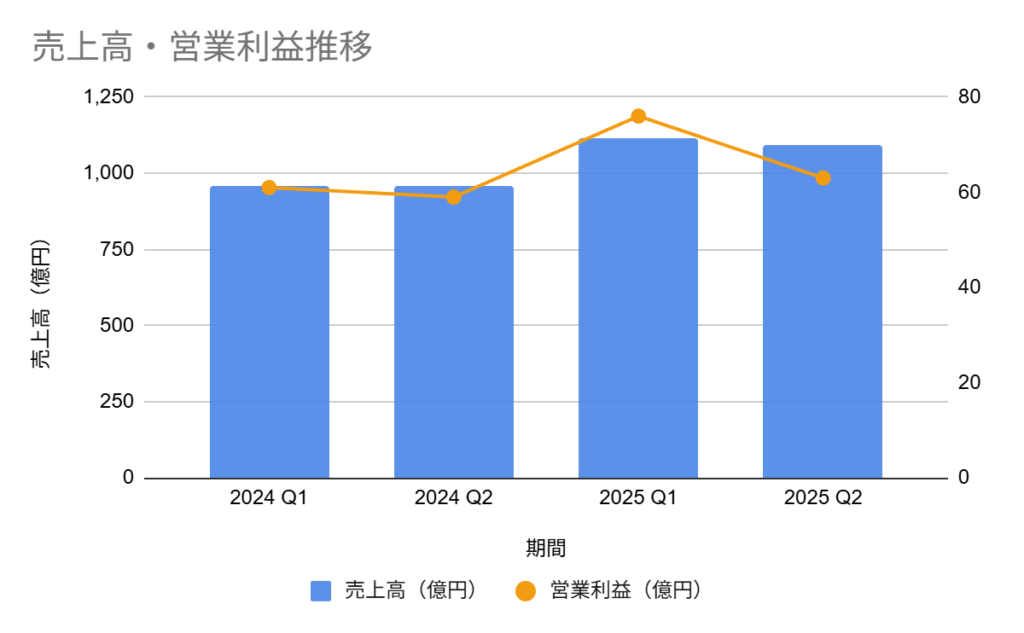

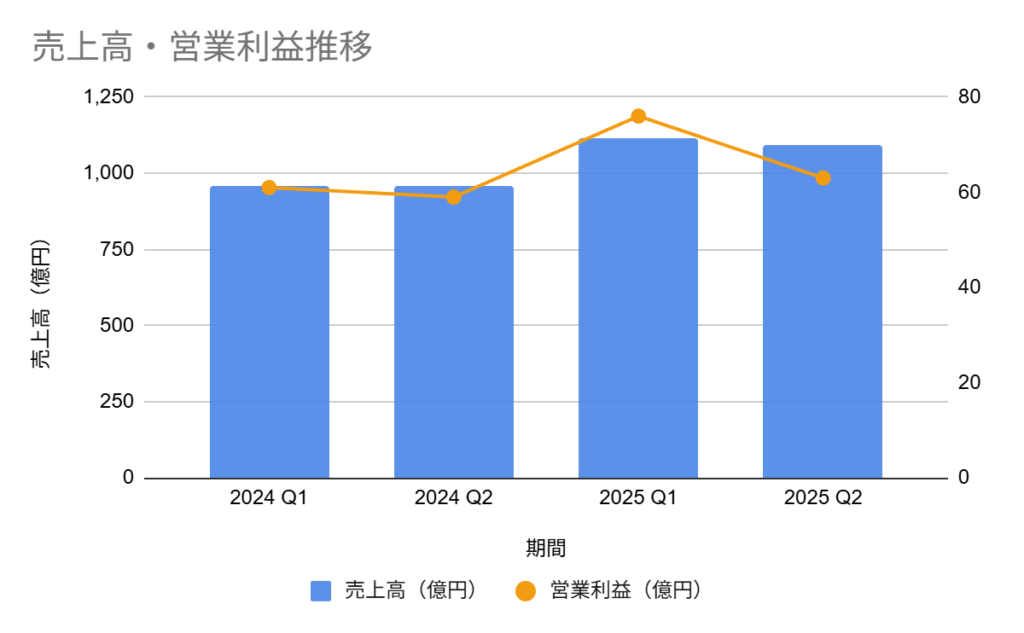

すかいらーくホールディングスは、2025年12月期 第2四半期(2025年4–6月)の決算を発表しました。売上高1,093億円(前年同期比+14.1%)、営業利益63億円(同+6.8%)、純利益35億円と、第1四半期に続く増収を確保。

背景には、資さんうどん/SUKI-YA等のM&A寄与と「店舗中心経営」による人件費率の改善があり、客数・客単価の両面で底堅さが確認できました。一方、原材料・エネルギーコストや人手不足の影響は続いており、価格・メニュー設計とオペレーション効率の精緻なチューニングが鍵となります。

四半期ベースでも増収を継続。足元の月次売上も2桁増の月が続いたという話もあり、需要面の追い風を感じます。

うむ。上ブレは欲張らず、既存店のKPIとコスト吸収力を点検するのが肝要だ。

すかいらーく決算ハイライト

主要数値(連結)|単位:億円

| 期間 | 売上高(億円) | 営業利益(億円) | 純利益(億円) | 売上前年比(%) |

|---|---|---|---|---|

| 2025 Q2 | 1,093 | 63 | 35 | 14.1 |

| 2025 Q1 | 1,117 | 76 | 44 | 16.8 |

| 2024 Q2 | 958 | 59 | 29 | — |

| 2024 Q1 | 956 | 61 | 34 | — |

出典:2025年度第2四半期(中間期)決算説明資料

出典:2025年度第1四半期(中間期)決算説明資料

※単位は億円、四捨五入

四半期の出し分け方は見えてきた。Q2は季節要因で一息でも、前年比では堅調だ。

8月14日の決算発表スケジュール通り、情報の透明性も確保されていますね。

傾向まとめ

今四半期は、M&A寄与と店舗生産性の改善が売上・利益の底上げに寄与

国内の主力ブランド(ガスト/バーミヤン/しゃぶ葉等)で客数と客単価をバランス良く伸ばしつつ、人件費や物流の効率化で営業段階の利益を確保しました。海外は台湾(83店舗)・マレーシア(21店舗)・米国(2店舗)と展開が進み、中期の伸び代として存在感が高まっています。

- 国内:基礎体力の強化

- 「店舗中心経営」による生産性向上で人件費率が改善。

- メニューの価格・容量設計を見直し、客単価の底上げとリピートを両立。

- M&Aの寄与

- 資さんうどん/SUKI-YAの取り込みで売上高の増勢に寄与。新ブランドの組み込みでポートフォリオ多様化。

- 海外:伸び代の可視化

- 台湾・マレーシアでの出店拡大。ムスリム市場など地域特性を生かした開発。

- コスト:インフレ耐性の鍛錬

- 原材料・エネルギー・人件費の上昇に対し、オペレーション改善や調達最適化で吸収を継続。

ブランドも幅広い。ガスト/バーミヤン/しゃぶ葉/ジョナサン/夢庵など“日常使い”を押さえています。

そうだね。日常の“接点”が強いほど、値上げや販促の微調整が効く。

良かった点

- M&A効果で売上を押し上げ

- 資さんうどん/SUKI-YAの取り込みが1,093億円の増収に貢献。既存網と組み合わせ、出店・販促の立ち上げコストの分散が効く。

- 「店舗中心経営」で生産性が向上

- 店長裁量の拡大、シフト設計の見直し、調理オペの標準化などで人件費率を抑制。忙閑差の平準化に前進。

- メニュー設計の妙(客単価×リピート)

- 価格改定一辺倒ではなく、容量・組み合わせで“満足感”を維持。ファミリー層のニーズに合わせ、テイクアウト・デリバリーも強化。

- 海外出店の手応え

- 台湾83/マレーシア21/米国2店舗と、多地域での足場作りが進行。地域ごとの嗜好に合わせ、イスラム市場も含めた商品最適化を推進。

配膳ロボやタブレットの導入って、混雑時の体力づくりに効きますね。

裏では厨房のDXも進む。テーブル回転の数十秒短縮が、四半期で積もれば大きい。

課題・懸念点

- コスト上昇の持続

- 原材料・エネルギー・物流のベースアップはなお継続。価格・容量・プロモの微調整で、満足度と利益率の両立が必要。

- 人手不足と人件費の上振れ

- 人材確保のための待遇改善は不可避。省力化投資・DXで“人の価値を高める働かせ方”が鍵。

- 海外展開のオペ複雑化

- ハラール対応・調達・品質管理などガバナンス粒度の確保が必要。現地マネジメントの育成が成否を分ける。

- ブランドポートフォリオの磨き込み

- 既存ブランドと新規ブランドの棲み分けと出店ペース管理。Cannibalization(共食い)の回避が課題。

海外は“広げるほどむずかしい”。品質の均一化が肝心ですね。

うむ。PMI(統合作業)の粒度が、そのまま利益の粒度になる。

通期見通しと注目点

通期予想(2025年12月期)|単位:億円

- 売上高:4,450億円

- 営業利益:250億円

- 税引前利益:223億円

- 当期利益:148億円

- 年間配当:20.0円(中間8.0円・期末12.0円)

注目点

- 国内の生産性改善の持続性:店舗中心経営のKPI(人件費率・回転率・CS)がどこまで粘るか。

- 海外の拡大速度と品質維持:台湾/マレーシアでの出店×稼働率、現地仕様商品の磨き込み。

- M&A後の統合効果(PMI):資さんうどん/SUKI-YAのブランド価値維持×全社シナジーの両立。

- インフレ環境のコスト最適化:エネルギー・物流契約、セントラルキッチンの効率化、廃棄・歩留まり改善。

海外は慎重な選別出店で質重視。IRでもその方針でした。

そう。見通しは慎重だが現実的。実需を積むほど視界は開ける。

まとめ

2025年4–6月(第2四半期)のすかいらーくは、売上高1,093億円(+14.1%)/営業利益63億円(+6.8%)/純利益35億円と、M&A効果と店舗中心経営の生産性改善で堅調に推移しました。

国内の主力ブランドで客数×客単価のバランスが良く、テイクアウト・デリバリーも含めた多チャネル運営が効いています。海外は台湾・マレーシア・米国での足場作りが進み、中期的な伸び代として期待が持てます。

一方で、原材料・人件費・エネルギーのコスト高定常化、海外展開に伴うガバナンス粒度の確保が課題。“国内で稼ぎ、海外で伸ばす”二段構えを着実に運用できるかが来期への焦点です。

株式投資に関する見解(個人的見解)

- 短期(〜1四半期):コスト高・人手不足の影響が残り、利益率の振れに注意。材料は海外出店の進捗/既存店KPI。スタンスは中立〜やや強め(国内の地力を評価)。

- 中期(半年〜1年):M&AのPMIが進み、店舗生産性の定着+海外の稼働率改善が見えれば、営業利益率の段階的回復にベットできる。押し目の時間分散が妥当。

- 配当・株主還元:年間20.0円。インフレ環境での原価・人件費の見通し次第だが、安定配当+成長投資の並走が基本線。

総括を頼もう。

売上1,093億円/営業利益63億円/純利益35億円。M&A+生産性改善で増収、利益も粘り腰です。

海外は?

台湾83・マレーシア21・米国2店舗。伸び代は大きいけど、品質とオペの粒度をそろえるのが勝負。

通期は?

売上4,450億円/営業利益250億円/当期利益148億円/配当20.0円。据え置きで基盤固め。

よろしい。店舗の“森”は、日々の手入れで“ニョキっと”伸びる。

はい、焦らず水やりと剪定(オペ改善)を続けます!